Nous avons vu précédemment que les 2 principaux instruments de politique conjoncturelle sont la politique budgétaire et la politique monétaire (étudiée dans ce chapitre).

La politique monétaire recourt au contrôle de la masse monétaire pour assurer la stabilité des prix et agir sur l’ activité économique.

Ce sont les banques centrales qui ont en charge la politique monétaire et veillent à la stabilité interne de la monnaie (maintien du pouvoir d’achat). Depuis la création de l’Euro, en 1999, la politique monétaire de la zone euro est conduite par la Banque Centrale Européenne (BCE). Ce n’est donc plus une politique de compétence nationale.

Elle est l’élément le plus important de l’Eurosystème qui regroupe, en plus de la BCE, les 19 banques centrales nationales. Le Conseil des gouverneurs de la BCE définit la politique monétaire de la zone euro. Il réunit les gouverneurs des banques centrales nationales de la zone euro et les six membres du directoire de la BCE. Le gouverneur actuel de la BCE, (après le français JC TRICHET) est Mario DRAGHI, italien.

Les pays membres de la zone euro

Objectifs et instruments de la politique monétaire de la zone euro

Les objectifs

La politique monétaire a pour objectif principal la stabilité des prix (avec un taux d’inflation inférieur mais proche de 2 % sur le moyen terme), c’est-à-dire le maintien du pouvoir d’achat : ni inflation, ni déflation.

C’est l’objectif prioritaire ou final (inscrit dans les statuts de la BCE) assorti d’objectifs intermédiaires : il s’agit notamment de la croissance de la masse monétaire M3 (donc de la quantité de monnaie en circulation dans l’économie) compatible avec la stabilité des prix et de l’évolution du taux de change.

NB : En l’absence de tension inflationniste, la BCE peut être amenée à soutenir la croissance économique (même si cet objectif n’est pas inscrit dans les statuts).

Globalement, on peut affirmer que la BCE a réussi à garantir une certaine stabilité des prix dans la zone euro. Mais ces dernières années le taux d’inflation inférieur à I % a posé problème.

Les instruments de la politique monétaire conventionnelle (prévue par les traités)

La BCE dispose principalement de 2 instruments pour mener sa politique monétaire:

- Les taux d’intérêt directeurs (taux de refinancement nommé « Refi»)

Le taux directeur est un taux d’intérêt fixé par la Banque centrale pour les opérations de refinancement des banques. C’est le prix payé par les banques commerciales pour acquérir de la monnaie émise par la BCE dans le but de satisfaire les besoins des agents économiques (leur accorder des prêts).

En fixant la rémunération à laquelle elle prête de l’argent aux banques commerciales sur le marché monétaire, la banque centrale fixe ainsi le coût du refinancement pour les banques de second rang.

- L’action sur la liquidité bancaire avec:

Les opérations d’open-market :qui consistent en des opérations de refinancement des banques commerciales sur le marché monétaire interbancaire. Cette technique d’intervention consiste à fournir (ou retirer) des liquidités aux banques commerciales en leur achetant (« prend en pension ») des titres qu’elles détiennent (ou en leur en vendant). L’achat de titres par la BCE sur le marché monétaire permet de fournir de la monnaie centrale donc davantage de liquidité aux banques et de faire baisser le taux d’intérêt sur le marché monétaire.

Les réserves obligatoires : La BCE peut agir sur la liquidité bancaire en augmentant le besoin en monnaie banque centrale des banques commerciales. Elle impose aux banques commerciales de constituer des réserves (dépôts conservés de manière permanente) sur leur compte ouvert auprès de la banque centrale. Par exemple, pour diminuer la quantité de monnaie en circulation dans l’économie, la BCE peut décider d’augmenter la quantité de réserves obligatoires que les banques commerciales doivent laisser sur leur compte auprès de la BCE. Ce taux est aujourd’hui égal à 1 % des dépôts de leurs clients et rémunéré au taux de refinancement.

Une politique monétaire restrictive s’impose en cas de risque inflationniste

Tout risque de tension inflationniste et de surchauffe de l’économie amène la BCE à envisager un resserrement de sa politique monétaire et donc une hausse de son principal taux directeur (le Refi).

Afin de contrôler l’inflation, la BCE peut limiter la création de monnaie scripturale par les banques de second rang (crédits distribués). Pour cela, elle peut limiter l’accès au refinancement sur le marché monétaire pour ces banques en augmentant le coût du refinancement (hausse des taux directeurs) ou en restreignant la quantité de liquidités disponibles (réduction des opérations d’open market et hausse des réserves obligatoires). En l’absence de liquidités en monnaie centrale nécessaires pour faire face aux fuites en monnaie Centrale, les banques sont obligées d’accorder moins de crédits et créent donc moins de monnaie. L’accroissement du Refi va modifier les comportements de demande des différents agents. Les entreprise comme les ménages hésiteront à investir et consommer à crédit.

Une politique monétaire accommodante s’impose en cas de risque déflationniste

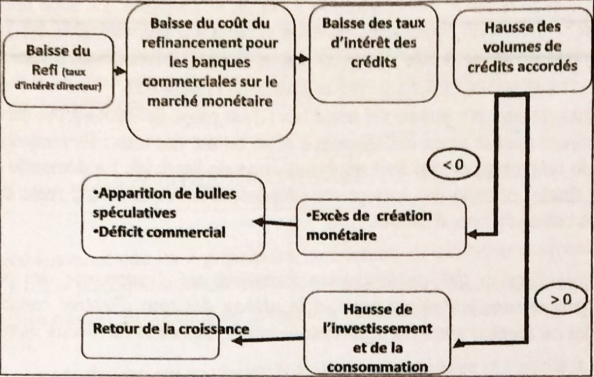

En période de récession (ou de faible croissance), de risques déflationnistes, la BCE peut faire l’inverse et assouplir sa politique monétaire (elle facilite l’accès au refinancement). C’est le cas ces dernières années.

Pour limiter les effets de la crise financière récente, la BCE a même fait d’importantes entorses à son orthodoxie.

Conclusion : ces 2 politiques nous permettent de voir comment (par quels canaux) les décisions de politique monétaire atteignent les variables de l’économie réelle :

- dans le cas étudié, une variation du taux directeur a un impact sur les décisions d’investissement ou de consommation par l’intermédiaire du coût du crédit

- De plus, l’accès plus ou moins facile au crédit agit sur l’offre et la demande de biens et de services (le crédit crunch : rationnement du crédit par les banques est difficiles à gérer par les autorités monétaires)

- les fluctuations du taux de change ont une influence directe sur le coût des importations et exportations

Quelles limites à la politique monétaire?

Nous restreindrons notre étude aux limites de la politique monétaire dans la situation actuelle. Notons cependant que la politique monétaire est restée longtemps centrée sur la lutte contre l’inflation (objectif principal) fragilisant ainsi la croissance économique.

Une politique monétaire unique est inadaptée à une zone euro

- Il n’y a qu’une seule politique monétaire alors qu’il y a 19 politiques budgétaires nationales

Or, de nombreux écarts persistent entre les 19 économies de la zone en matière d’inflation, de chômage et de dette publique, de rythme de croissance, mais aussi de marché du travail, de structure productive, de degré d’ouverture.

L’euro parait sous évalué pour l’Allemagne, ce qui lui permet d’engranger des excédents commerciaux extraordinaires. Alors qu’il parait surévalué pour les pays européens dits du « sud ».

Il est donc très difficile pour la BCE de mener une politique adaptée à l’ensemble des pays. Il faudrait une politique monétaire restrictive pour les pays surendettés et une politique monétaire plus accommodante pour les autres !!!!

- La politique monétaire est forcément contrainte par l’explosion de la dette souveraine de certains pays et la règle de soutenabilité budgétaire

Les traités interdisent à la BCE de financer les déficits publics des états membres par la création monétaire. Depuis la crise financière, les gouvernements ont dû soutenir l’activité par une politique budgétaire de relance, ce qui a accru considérablement leur besoin de financement.

Or, la perspective d’une défaillance d’un état membre a déclenché de violentes attaques spéculatives et a obligé la BCE à se transformer « en pompier ».

Une politique monétaire peut ne servir à rien

Une politique monétaire accommodante peut s’avérer assez inefficace en période de récession, car les agents n’ont pas nécessairement envie de consommer à crédit, ni d’investir. La zone euro a connu une situation de crédit crunch suite à la crise financière. En effet, l’impact d’une variation des taux d’intérêt dépend de la crédibilité de cette décision auprès des agents économiques : ils doivent avoir confiance dans les mesures mises en œuvre et être sensibles à cette variation de taux (élasticité).

Le taux de refinancement n’a jamais été aussi bas, et pourtant les agents économiques restent assez indifférents à cette baisse des taux : ils remboursent plus de crédits qu’ils n’en prennent de nouveaux, ce qui nuit au dynamisme de l’activité. La demande des ménages (dépenses de consommation finale) et celle des entreprises (dépense d’investissement) reste donc peu sensible (manque d’élasticité) à la baisse du taux d’intérêt.

NB : l’internationalisation des capitaux pèse fortement sur l’autonomie des politiques monétaires ; les marchés de capitaux sont interdépendants et le niveau des taux d’intérêt conditionne les mouvements de capitaux (entrées ou sorties) entre les différents marchés financiers au niveau mondial.

La politique monétaire actuelle

La politique monétaire actuelle utilise les outils conventionnels (prévus par les traités). Mais ils deviennent inefficaces. Elle rajoute donc des instruments de politique monétaire non conventionnelle et pratique l’assouplissement quantitatif » (ou quantitative easing en anglais).

La BCE, notamment sous l’impulsion de Mario DRAGHI, son gouverneur :

- Prête sans compter toute la liquidité aux banques pour qu’elles puissent se refinancer sans problème, ce qu’elle n’a jamais fait auparavant. En 2011 déjà, elle leur avait aussi fait crédit de 1 000 milliards d’euros à des taux d’intérêt défiant toute concurrence. Elle a injecté de nouveau 400 milliards d’euros dans l’économie à l’automne 2014 en refinançant les crédits accordés par les banques au secteur privé hors immobilier.

- A imposé aux banques une pénalité de 0,1 % sur les dépôts qu’elles laissent dans ses comptes, afin de les inciter à prêter davantage.

- Accepte d’acquérir sur le marché financier secondaire des obligations d’état.

C’est révolutionnaire ! La BCE ne peut, contrairement aux autres banques centrales, financer les Etats en souscrivant leurs obligations primaires.

La crise l’a toutefois amenée à assouplir sa position en achetant, entre mai 2010 et janvier 2012, pour 220 milliards d’euros d’obligations d’Etats en détresse (Grèce, Irlande, Portugal, Espagne, Italie). Elle s’autorise à acquérir sans limitation des titres publics sur le marché secondaire, sous réserve d’acceptation par les Etats concernés de la conditionnalité imposée par la Commission européenne ou le Fonds monétaire international (FMI).

En annonçant le rachat de 60 milliards d’euros de dette (titres obligataires publics et privés) chaque mois la Banque centrale européenne (BCE) a lancé une mesure inédite d’assouplissement quantitatif, le 22 janvier 2015. Le programme, étalé sur dix-huit mois (jusqu’en sept.2016) pèse au total plus de 1 100 milliards d’euros. Cette politique de quantitative easing se poursuit ensuite, le volume des rachats est porté à 80 milliards en mars 2016, puis réduit à 60 Mds en avril 2017. Cependant, en 2018, suite au retour de la croissance dans la zone € (inflation restant faible 1.5%), le programme n’est pas abandonné, mais il passe à 30 Mds de janvier 2018 à septembre 2018 (= sortie progressive du QE).

Le but de cette politique est de provoquer des effets en chaîne: baisse des taux d’intérêt sur le marché des dettes souveraines (et privées), report des investisseurs sur d’autres actifs (actions notamment), amélioration des conditions de prêts aux entreprises et aux particuliers, baisse du cours de l’euro (améliorant la compétitivité- prix européenne), relance de l’inflation et de l’économie.